海航基础(600515)于2016年6月7日晚公告了中国证监会并购重组委审核本次重大资产重组的结果,本次重组暨配套募集资金方案获得有条件通过。

根据已披露的2015年度报告显示,本次重组前,海航基础主要通过下属的望海国际商业广场及海南迎宾馆从事商业零售业务及酒店业务,是海南省本土知名的商业企业,2015年末总资产38亿元,净资产8.8亿元,2015年度归母净利润约0.6亿元。但随着电子商务对传统零售、酒店业务的冲击,海航基础盈利增长缓慢,面临着转型压力。

2015年6月2日海航基础停牌启动重大资产重组工作,历经7个多月重组草案出炉,海航基础拟向关联方发行股份购买海航基础产业集团有限公司(“基础产业集团”)100%股权。基础产业集团100%股权评估作价260亿元,其中240亿元以股票方式支付,增发价格为10.67元/股,增发股数22.49亿股,剩余20亿元以现金支付。同时向不超过10名特定投资者非公开发行股份募集配套资金,配套资金总额不超过160亿元,以询价方式发行,发行价格为12.95元/股,发行股数不超过12.36亿股。

重组报告书显示标的资产基础产业集团成立于2011年11月,自成立以来持续保持快速发展。地产板块在全国范围内特别是海南省拥有大量优质土地资源储备,其核心资产之一为海口“大英山”地块,其毗邻省政府,具有得天独厚的地理优势,是海南省力推的城市中央商务区综合建设项目,目前该地块处于全面开发状态,本次配套募集资金用途中,有七个项目位于此,未来商业价值巨大。作为承载海口“商务休闲之都”未来的核心区域,其建设目标是具有文化休闲和旅游功能的现代综合性城市中心区,有利于推动海南国际旅游岛发展建设。另外正在重点推进的南海明珠生态岛已完成4000亩土地吹填,合计形成约3000亩可建设用地,本次交易对价以成本法确认此项目估值,而周边的土地市场价格高达400万/亩,实际上上市公司以低于周边地价取得项目,土地差价及未来开发利润全部留存于上市公司,在生态岛基础设施完善后土地还将实现进一步的增值,必将给上市公司带来巨大的利润空间。机场业务下属控股7家机场、参股1家机场,2015年下属控股机场的合计年旅客吞吐量达到3500万人次,经营业绩逐年稳定上升。同时本次交易方案交易对手给予2016年-2018年累计52亿元的业绩承诺,公司管理层有信心完成。在本次重组方案披露后也获得了市场投资者认可,股东大会表决以将近100%高票通过。

本次重组后,海航基础将转型成为国内领先的基础设施项目投资开发与运营商之一,业务范围将包括各类地产项目的投资与开发、机场的投资运营管理,在海南岛拥有大量的土地储备和优质的地产、园区、机场等基础设施项目资源,并将充分利用国家大力推动“海上丝绸之路”建设的历史契机,依托海航集团丰富而多元化的产业资源,积极涉足港口码头、公/铁路网、管网、能源、综合交通枢纽、人工岛礁、海上保障基地等业务领域,打造以海南岛为核心、国内外领先的基础设施领域全产业链投资运营商。受益于国际旅游岛建设开发,以及海南岛作为“海上丝绸之路”重要节点将在未来中国经济转型和国家整体海洋战略中所占据的举足轻重地位,上市公司的主营业务预计将有广大的发展空间,盈利能力将得到持续提升,从而持续强化对上市公司股东的回报水平。(中国日报海南记者站)

美国迈阿密一机场出现巨型UFO

美国迈阿密一机场出现巨型UFO  高墙之内:探访泰国重刑犯监狱

高墙之内:探访泰国重刑犯监狱  丹麦小猫拥有奇异大眼 睡觉时仍半睁

丹麦小猫拥有奇异大眼 睡觉时仍半睁

“双头姐妹”共享一个身体 已大学毕业

“双头姐妹”共享一个身体 已大学毕业  三万英尺高空下的地球 没想到竟如此美丽

三万英尺高空下的地球 没想到竟如此美丽  巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

巴西:2016里约动漫节精彩上演 花式Cosplay美女趣味十足

里约奥运会前瞻:美国男子体操队运动员媒体写真

里约奥运会前瞻:美国男子体操队运动员媒体写真  2016里约奥运会和残奥会吉祥物亮相

2016里约奥运会和残奥会吉祥物亮相  散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

散落世界各地的宗教建筑 充满魔幻色彩呈现视觉盛宴

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚

伦敦:著名“不爽猫”蜡像亮相杜莎馆 与本尊合影傻傻分不清楚  里约奥运会前瞻:美国女篮媒体写真

里约奥运会前瞻:美国女篮媒体写真  英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英女子疯狂迷恋凯蒂猫 3万英镑存藏品

英国一核潜艇与商船相撞 核潜艇被撞坏

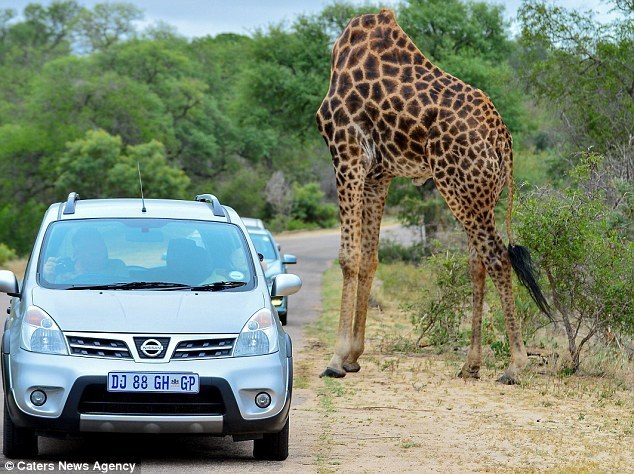

英国一核潜艇与商船相撞 核潜艇被撞坏  我的头呢?动物“神走位”造视觉错觉

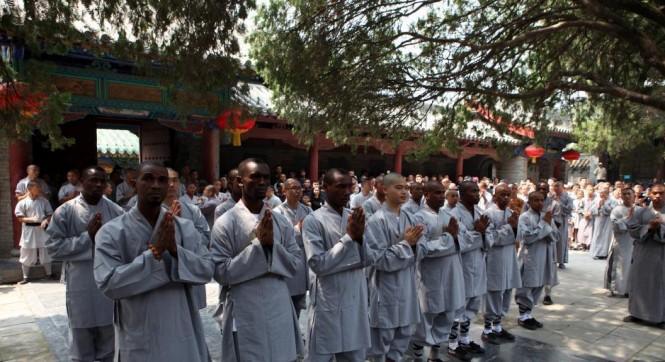

我的头呢?动物“神走位”造视觉错觉  非洲弟子少林寺修行 释永信出席开班仪式

非洲弟子少林寺修行 释永信出席开班仪式

湖北十堰现“绿松石王”重达215公斤 价格过千万

湖北十堰现“绿松石王”重达215公斤 价格过千万  乡村教师街头卖唱 赚钱为学生买教具

乡村教师街头卖唱 赚钱为学生买教具  万万没想到!9岁女孩头竟皮植入4个气球

万万没想到!9岁女孩头竟皮植入4个气球