工作人员操作无人机,勘察农田受损情况。

2006年,慈溪尝试吃“第一只螃蟹”,在我市率先开展政策性农业保险试点。

2007年,在慈溪试点的基础上,我市全面推进政策性农业保险工作。

围绕乡村振兴工作总体部署,我市通过探索实践,不断拓宽政策性农保发展空间,新产品、新险种逐年增加,新做法、新经验持续涌现,全市农业保险加速扩面提质,为发展农业产业、保障农户收入起到了“稳定器”作用。

历经10多年的努力,我市农业保险工作已走在全省、全国前列。

四两拨千斤,放大杠杆效应

政策性农业保险开办以来,农户参保意识日益增强,农业风险保障能力也逐年提高,政策性农业保险充分发挥了转移和分散农业风险、补偿因灾损失的基本职能。2020年,农业保险保障水平达到19.51%,参保农户达到16.3万户,比2006年增加9.5倍;当年支付赔款达到2.8亿元,比2006年增加28倍。农业保险深度(保费/第一产业增加值)从2006年的0.01%提高到2020年的0.90%,年均增长率达到41.38%。

借助保险机制的杠杆效应,政府保费补贴资金效果得以放大。2006年到2020年,各级财政累计投入保费补贴19.1亿元,带动农户保费投入4.2亿元,为广大农户提供农业保险金额710.31亿元,保费补贴资金放大效果达到37倍,这在很大程度上弥补了财政救灾资金的不足,提高了财政资金的使用效率,也充分体现了农业保险“四两拨千斤”的倍增作用。

“保障水平从保部分成本向保完全成本迈进,保障形式从单一的保产量损失向保价格、保收入和商业化方向延伸。”宁波市委党校市情研究所副教授韩瑾表示,宁波政策性农业保险已成为农业抗灾救灾的重要组成部分,与农户自救、政府救助结合,构建了日趋完善的农业风险防范体系。

韩瑾指出,政策性农业保险的实施,降低了要素配置损失风险,提高了要素配置预期收益及其稳定性。一方面,政策性农业保险通过农业风险信息的及时传递和科学的风险管理措施的实施,提高了农户的风险预防和损失控制能力;另一方面,通过灾后提供损失赔偿,在稳定农民当期收入的同时,助力农户及时恢复生产,保障未来收益。

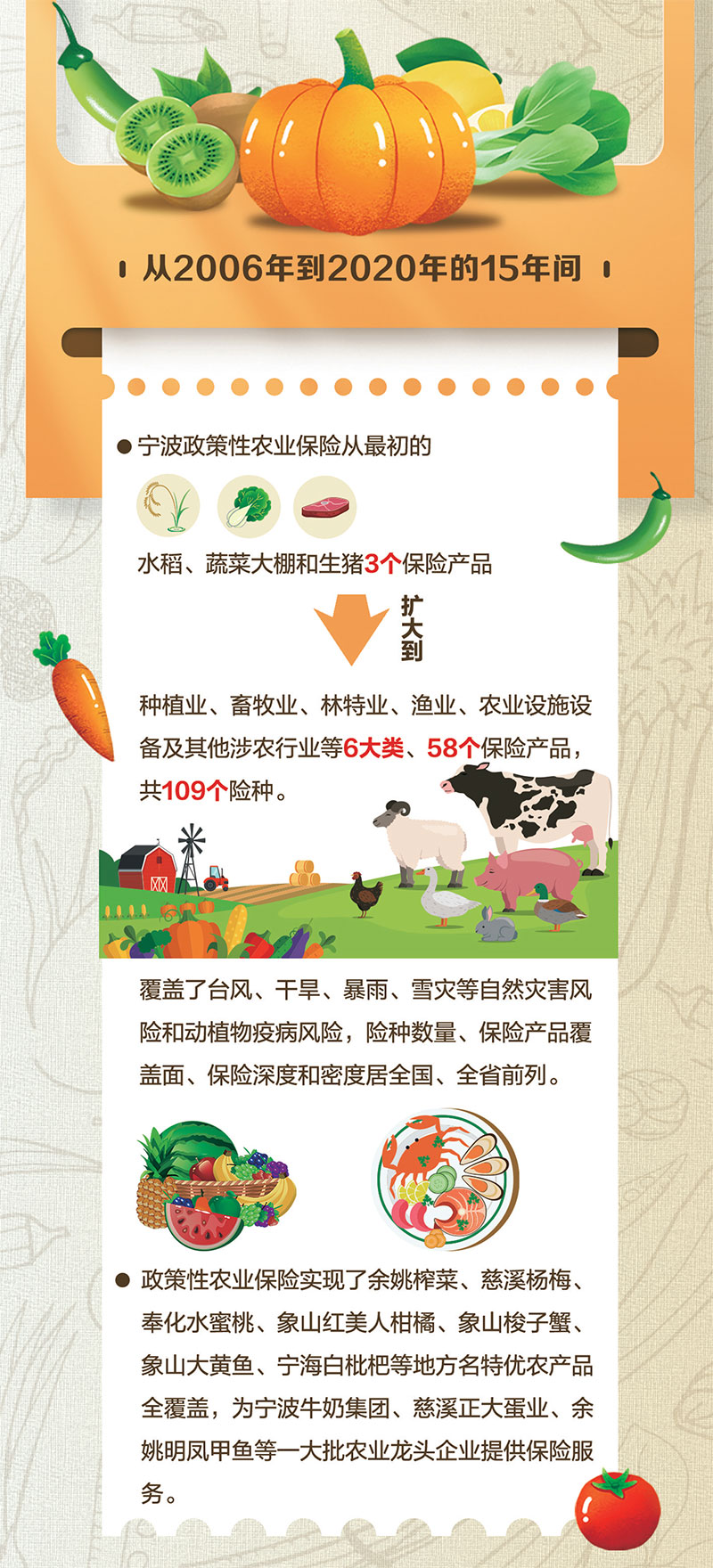

政策性农业保险对我市特色优势农产品的发展起到了积极作用。围绕各级政府主导的农产品“三品一标”建设,政策性农业保险实现了余姚榨菜、慈溪杨梅、奉化水蜜桃、象山红美人柑橘、象山梭子蟹、象山大黄鱼、宁海白枇杷等地方名特优农产品的全覆盖,为宁波牛奶集团、慈溪正大蛋业、余姚明凤甲鱼等一大批农业龙头企业提供保险服务。

工作人员现场勘察果树受灾情况。

扩大险种,应保尽保

去年9月中旬,超强台风“灿都”给我市种植养殖业带来不同程度的损失。灾情就是命令,我市当即启动政策性农业保险快速理赔工作。9月15日,宁海县政策性保险协调小组联合人保公司完成首单台风“灿都”农业保险理赔,长街镇平原村梭子蟹养殖户冯益双第一时间拿到理赔款5.8万元。

从2006年到2020年的15年间,宁波政策性农业保险从最初的水稻、蔬菜大棚和生猪3个保险产品,扩大到种植业、畜牧业、林特业、渔业、农业设施设备及其他涉农行业等6大类、58个保险产品,共109个险种,险种数量、保险产品覆盖面、保险深度和密度居全国、全省前列;覆盖了台风、干旱、暴雨、雪灾等自然灾害风险和动植物疫病风险,其中气象指数保险在地方特色农业领域得到较为广泛的运用。

我市将险种创新作为农险创新的突破口和着力点,按照突出重点、兼顾全面的要求,深入了解农民的保险意愿和要求,稳步拓展农险品种,土地流转履约保证保险、蔺草种植保险、西蓝花价格指数保险等特色险种应运而生。我市还密切关注贵州、吉林、新疆三地对口扶贫保险项目,促成全国首单对口帮扶“象山浙东大白鹅价格指数”保险签单落地。此外,成功开办鸡蛋期货价格保险,实现“保险+期货”项目“零”的突破。全生产周期葡萄综合保险被农业农村部列入金融支农创新试点项目。2020年,人保公司承保全市“抗疫保供”蔬菜价格指数保险,为菜农的上万亩保供蔬菜提供价格风险保障,投保农户共获得保险赔款914万多元。

随着政策性农业保险产品不断问世,全市政策性农业保险保费收入从2006年的2000万元,增加到2020年的4.8亿元,增加24倍。农业保险参保农户数量不断增加,参保对象从刚推出时的以农业龙头企业、种养大户和各类专业合作组织为主,到如今已实现应保尽保。从历年数据来看,参保户(次)总体呈上升趋势。

我市完善农业保险财政补贴政策,财政投入不断增加。财政补贴规则明确,针对不同的险种核定不同的补贴标准。据统计,政策性农业保险已累计向参保农户支付赔偿款26.5亿元。

补齐短板,加大保险产品供给

经过多年努力,我市政策性农业保险已走在全国前列。按照大农业口径计算,农业保险深度自2016年起超过1%,2020年保险深度达到1.5%。但立足于农业保险高质量发展,我市政策性农业保险发展目前还存在一些短板。

农业保险保障水平优势不明显。2019年和2020年,我市农业保险保障水平(保额/农业生产总值)分别为16.60%、19.51%,低于全国水平。此外,保障水平存在产业间的不平衡,种植业保障水平落后于畜牧业和林特业。

保险功能有待拓展。到去年年底,全市共有经营正常的农民专业合作社3650家,家庭农场(农业经营规模户)16400多家,农民合作社和家庭农场经营主体数量及发展水平居全省前列。与小规模农业生产不同的是,新型农业经营主体的生产规模更大、经营行为更加企业化、风险意识更强,对农业保险的险种和功能有更高的要求。一些新型农业经营主体希望保险公司能提供更加多元化、多层次的农业保险险种,要求保险市场以客户需求为中心,提供风险管理、防灾减损、融资信贷等“农业保险+”服务。但从目前的政策性农业保险险种设置和赔付情况来看,还不能有效满足新型农业经营主体的差异化需求。

农业巨灾风险分散机制有待完善。随着全球气候变化加剧,农业巨灾风险发生概率和灾损程度呈上升趋势,加上宁波经常遭遇台风等灾害天气,对农业生产造成很大影响。在农业巨灾风险面前,仅凭“广覆盖、低保障”的政策性农业保险难以实现风险的有效分散。为鼓励分散巨灾风险,我市从2013年开始实施再保险补贴制度,对购买超赔分保125%至200%部分的再保险费用,市级财政按不超过再保险保费的50%给予补助。但由于我市农业灾害频发,农业保险分出保费较高,为兼顾农业巨灾风险管理的效率和公平,急需构建和完善以农业保险制度为基础、符合我市特点的农业巨灾风险分散机制。

发展方向:全链条、多层次

专家指出,农业保险作为分散农业生产经营风险的重要手段,对推进现代农业发展、促进乡村产业振兴、改进农村社会治理、保障农民收益等具有重要作用。对照中央要求,结合我市农业、经济、农业保险发展实际,为实现宁波政策性农业保险的高质量发展,政策性农业保险发展目标设定应涵盖基础、中级、高级三个层级的目标。其中高级目标是:激活与融通农村资金,融入农村社会治理。通过保险公司资金运用优化农村资金配置,以“保险+信贷”形式促进农村资金循环。

要发挥政府主导作用,加强顶层设计,逐步构建农户、直保市场、再保险市场、地方与中央等“全链条”“多层次”的农业保险大灾风险分散机制。首先是加强农户的巨灾风险防范意识,为防止灾前防灾防损环节缺失,在农业经营主体可负担范围内要求其自留部分风险,如对农业保险设置免赔额、免赔率等,使其积极采取灾前防灾防损措施,强化自身对农业巨灾风险的抵御能力;其次,构建多层次的农业再保险体系,加强与中国农业再保险公司等的对接,鼓励经营机构购买再保险,稳健开展经营,市级财政给予再保险保费补助,并进行总量控制;再次,建立政府主导的地方级巨灾风险基金,根据本地农业生产规模逐年计提的农业巨灾风险损失补偿专用基金,若巨灾风险损失超出农业保险及农业再保险保障范围,则启动地方级农业巨灾风险基金,对超额损失部分加以赔付,同时争取中央财政的支持。当前要重点推进市县两级财政农业保险巨灾风险基金的落实工作。

要加强政府基础信息提供能力。进一步完善宁波市农业保险数据库,在已有的险种、理赔等数据基础上,逐步增加生产、市场价格等模块,推动涉农基础数据、农险数据、金融信贷数据等互联共享,为开展农业保险产品设计、理赔等做好基础性工作。待条件成熟时,可利用大数据技术开展量化的风险监测、识别、评估和处理,推进农业保险规范发展。

要培育适度竞争的农业保险市场。培育规范有序、适度竞争、公平公正、优胜劣汰的农业保险市场,以明晰的政府权责规范农业保险市场结构,政府部门承担“裁判员”职责,做好保费补贴、大灾赔付、数据支持、监管检查、违规处罚等非经营性工作,避免干预过多。强化农民对保险产品和服务的选择权,通过逐步建立商业化竞争机制,进一步促进保险经办机构提高保险服务水平与质量。

要加大人才培养力度。搭建校企合作的人才培养平台,合作培养既懂农业又懂保险的人才,同时加强对基层政府农险工作人员和保险公司从事农业保险人员的农业知识、农险知识等的培训,开展多种形式的保险职业培训,为农业保险的顺利发展提供人才保障。 记者 孙吉晶 通讯员 田佳琦

制图张悦

新闻1+1

国内政策性农业保险实践

新疆“兵团模式” 1986年7月,我国第一家政策性农业保险公司——新疆生产建设兵团农牧业生产保险公司成立,并于2002年正式更名为中华联合财产保险公司,主要经营各类财产保险业务和再保险业务。“兵团模式”是新疆生产建设兵团依据自身农业生产经营特点,量身打造的一种兼具企业化和较强计划色彩的农险经营模式,具有较强的抗灾自救能力。

上海“安信模式” 该模式有效实现了农业发展的商业化。通过合作社将分散的农户集中起来,既方便为农户提供全程服务,又便于农业保险业务集中承保、集中理赔,在节约公司运行成本的同时,通过向农户直接推广人身、家财、农机具和农村合作医疗等保险,业务范围大大拓宽。

广东模式 该模式主要特点是:险种体系区域特色明显;财政支持力度大,广东省足额保障补贴资金需求;对农险进行科技赋能,云端验标、远程查勘等科技手段已成为保险机构开办农业保险的“标配”,农险电子保单上线运行并扩展到全险种,极大提升了农业保险服务效率。(孙吉晶 整理)