中国经济网编者按:近日,海通证券旗下的海通海瑞1号集合资产管理计划(简称“海通海瑞1号”)被曝出仅满仓持有东阳光科一只股票,并且劣后规模是优先规模的10倍。并且在其单位净值触及0.81元“提前终止条款”的情况下,海通资管没有履行合同规定,一直让该资管计划存续,导致亏损加大。

针对这些问题,海通资管对媒体回复称,海通海瑞1号为“主动管理”型集合计划,“该产品的投资管理和运作未违反法律法规及监管规定的要求”,“该产品符合合同约定的存续条件”。但这并不能打消围绕该资管产品的种种疑问。

针对这些质疑,中国经济网试图联系海通资管相关人员,但截至发稿时未收到回复。

成立后满仓持有一只股票 坚持“不交易”

据公开信息显示,海通海瑞1号由上海海通证券资产管理有限公司(简称“海通资管”)在2015年6月3日成立,主要投资二级市场股票。成立以来,该产品净值累计跌幅为43.17%,净值仅有0.5683元,2016年净值增幅-27.93%,位列4571家券商资管计划的第4450位。

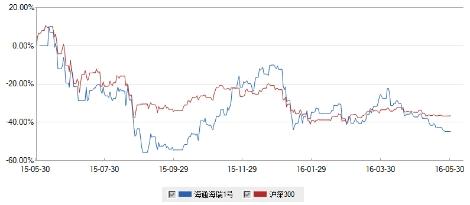

海通海瑞1号与沪深300走势对比 数据来源:Wind资讯

根据海通海瑞1号2015年第三季度资产管理报告显示,该资管计划截止去年三季度资产净值为3.23亿元,其中股票投资3.11亿元,而且是只持有6033.8万股的东阳光科,持仓比例高达95.51%。

根据东阳光科的2015年中报、2015年三季报、2015年年报、2016年一季报,海通海瑞1号一直持有东阳光科6033.8万股,位列公司第四大股东,持股数没有任何变动。

根据《每日经济新闻》报道,海通海瑞1号持有的东阳光科股份全部是高位承接于东阳光科控股股东的大宗交易减持。

2015年6月5日和6月12日,东阳光科分别发布公告称,公司控股股东深圳东阳光实业发展有限公司(简称“深圳东阳光”)及其下属子公司东莞市东阳光投资管理有限公司(简称“东莞东阳光”)分别通过大宗交易进行了减持。这其中,东莞东阳光于6月4日减持了4545.2万股、6月10日减持了1311万股、6月11日减持了3583.8万股;深圳东阳光于6月11日减持了2450万股。

根据上交所大宗交易数据,东莞东阳光6月4日和6月10日的两笔减持都被"中信证券股份有限公司总部(非营业场所)"收入囊中。此外,深圳东阳光和东莞东阳光6月11日合计减持的6033.8万股则全部被海通证券资产管理部接走,成交价为11.53元,成交金额为69569.71万元。海通海瑞1号通过大宗交易受让了东阳光科大股东的减持股份,并实现瞬间"满仓"。

随后市场快速下行,海通海瑞1号的接盘价成了当时的股价“山顶”,然而海通海瑞1号却并未选择任何可以减小亏损的交易。在去年12月中下旬,东阳光科的股价多次运行在10元上方,但海通海瑞1号的投资经理依旧没打算减持,令人难以理解。

劣后规模是优先的10倍

根据《每日经济新闻》的报道, 2015年6月8日发布的《海通海瑞1号集合资产管理优先级第二期开放参与公告》中,优先级资金约定年化预期收益率为7%(不承诺保本或最低收益),杠杆倍数为优先级:风险级不超过1.67:1。

海通海瑞1号规模及回报率 数据来源:Wind资讯

在2015年6月3日成立时,海通海瑞1号的优先级1期为6000万份(元),风险级为15000万份(元)。然而,在截至6月11日海通海瑞1号完成满仓的这9天时间里,海通海瑞1号却频繁地出现申购赎回。

首先,海通海瑞1号在6月3日成立时存在的优先级1期6000万份,不知何故出现了全部赎回。其次,在开放两期优先级申购的情况下,海通海瑞1号增加了优先级2期411.1788万份,优先级3期6000万份——这6000万与赎回的优先级1期6000万有无关系不得而知。

再次,海通海瑞1期的风险级份额这段时间里,在赎回1800万份的同时,也出现了大笔申购,申购份额高达45441.152922万份。

从2015年三季报开始,海通海瑞1号的实收计划就是71052.331722万元,计划总份额就是71052.331722万份,其中优先级份额为6411.1788万份,风险级为64641.152922万份。由此计算,海通海瑞1号的优先级:风险级近乎为1:10。

有私募基金经理指出,目前市场上绝大多数分级基金或分级产品的设计理念都是为了以小博大。即劣后级投资人投资相对少的资金充当风险级,然后向银行、券商等金融机构寻求更大金额的优先级资金配资。如果海通海瑞1号的劣后只配了其资金规模约十分之一的优先,这么少的优先级资金对于劣后及整个产品来说,可谓是杯水车薪。同时,劣后还需要承担优先级固定的利息支出,这种分级产品是没有任何存在意义的。

而根据海通资管对媒体的回复,该集合计划优先级份额与风险级份额比例约1:10,该杠杆比例已获委托人认可,且未违反法律法规监管规定及产品合同的约定。该计划持有人及其资金来源属于客户信息,未经委托人同意海通资管无权对外提供。

海通资管称海通海瑞1号“以追求绝对收益为目标”,“该产品的投资管理和运作未违反法律法规及监管规定的要求”。但满仓持有一只股票的资管产品,依旧令人担心其监管和风控的有效性。